Afinal, como é o cenário de crédito para PMEs no Brasil?

Não há dúvidas de que as micro, pequenas e médias empresas possuem um papel essencial na economia brasileira. Segundo relatório do Ministério da Economia, no fim de abril de 2021 o Brasil registrava aproximadamente 17 milhões de empresas ativas, sendo 70% delas categorizadas como empresas individuais, incluindo MEI. Quando o assunto é emprego e geração de renda, a importância dos negócios de menor porte fica ainda mais evidente. Só no primeiro trimestre de 2021, as micro e pequenas empresas responderam por cerca de 70% dos empregos formais gerados no período, segundo dados do Serviço Brasileiro de Apoio às Micro e Pequenas Empresas (Sebrae).

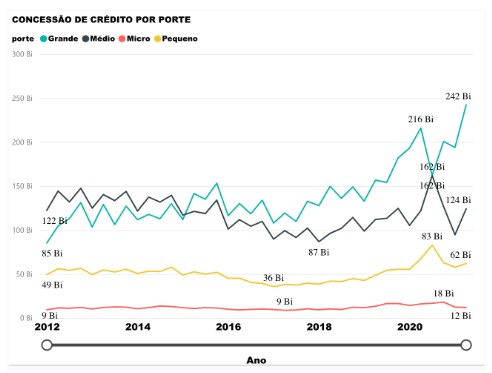

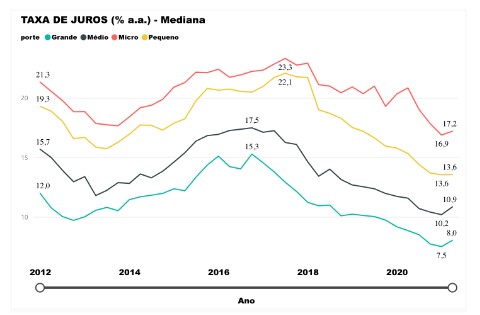

Porém, em se tratando de serviços financeiros, tais companhias são as que mais enfrentam dificuldades em termos de acesso. Segundo dados do Banco Central, as microempresas têm uma fatia de menos de 3% do crédito produtivo disponível, enquanto as empresas de grande porte acessam quase 60% dos recursos. Entre o fim de 2019 e junho de 2021, enquanto o saldo de crédito para microempresas diminuiu em cerca de R$ 6,6 bilhões, o valor para as grandes companhias cresceu mais de R$ 144 bilhões. As disparidades também se refletem nas taxas de juros, historicamente bem mais altas para companhias de menor porte, especialmente para micro empresas.

Gráfico: DataSEBRAE – Primeiro trimestre de 2012 a segundo trimestre de 2021.

Gráfico: DataSEBRAE – Primeiro trimestre de 2012 a segundo trimestre de 2021.

Em face às dificuldades apresentadas pelo enfrentamento ao coronavírus, muitas pequenas e médias empresas tentaram levantar capital nos últimos meses, porém sem sucesso. Segundo pesquisa do Sebrae, em parceria com a Fundação Getúlio Vargas (FGV), 45% das empresas de micro, pequeno e médio porte tentaram empréstimos para manter seus empreendimentos funcionando – apenas 18% obtiveram êxito em suas tentativas.

Apesar de, no quadro geral, o volume de crédito concedido pelos bancos ter apresentado um crescimento de 35% entre janeiro e setembro de 2020, na comparação com o mesmo período do ano anterior, o aumento no total de financiamentos concedidos não foi acompanhado pelo crescimento do número de pequenos negócios tomadores de crédito, que se manteve praticamente estável quando se compara os dois períodos mencionados. Entre os novos empréstimos ou financiamentos realizados, 55% foram feitos por meio do Programa Nacional de Apoio às Microempresas e Empresas de Pequeno Porte (Pronampe), lançado pelo Governo Federal para atender aos fortes impactos da crise.

Modalidades de Crédito para PMEs

Existem algumas opções de crédito para PMEs. Antes de tomar qualquer decisão, é preciso avaliar as possibilidades, bem como entender quais são as linhas mais indicadas para cada caso. Separamos abaixo as principais disponíveis:

Crédito para capital de giro

Ter dinheiro em caixa para sustentar a operação – desde pagamento de pessoal até fornecedores – é frequentemente apontado como uma das principais dores dos empreendedores no país. Por isso linhas de crédito focadas em fornecer esse capital de giro são as mais comuns nas instituições financeiras. Um ponto relevante a se ressaltar é que as taxas de juros desse tipo de crédito costumam figurar entre as mais vantajosas do mercado.

Antecipação de recebíveis

Outra opção bastante procurada pelos empresários e empreendedores, a antecipação, pode ser uma importante aliada em casos de redução de liquidez. Como o próprio nome sugere, tal modalidade consiste em adiantar os recursos que a empresa tem por vencer, como o recebimento de cheques pré-datados, duplicatas e outros recursos que a empresa tenha direito. Dessa forma, a companhia se compromete apenas com o valor que já teria para receber, sem criar novas dívidas. Porém, apesar da praticidade, para que o valor do crédito seja suficiente e não cause problemas de caixa no futuro, é essencial ter um fluxo financeiro bem organizado.

Linhas especiais do BNDES

O Banco Nacional de Desenvolvimento Econômico e Social (BNDES) também oferece linhas de crédito às micro, pequenas e médias empresas, utilizando valores liberados pelo governo federal e oferecendo taxas de juros competitivas. É possível acessar tais recursos através de bancos privados e também das chamadas fintechs – empresas que utilizam tecnologia para promover soluções inovadoras no mercado financeiro. Em decorrência da pandemia, o BNDES lançou 3 grandes ações para auxiliar os empreendedores: uma linha de crédito para financiamento de folha de pagamento, outra direcionada para micro e pequenas empresas e a possibilidade de suspensão temporária do pagamento de empréstimos já contraídos com o BNDES.

Empréstimos de uso livre

Como o próprio nome sugere, o grande diferencial dessa modalidade de crédito é que os recursos contraídos podem ser utilizados para quitar obrigações diversas, como pagamento de fornecedores, pessoal, boletos, etc. Em outras palavras, não há uma destinação específica atrelada à concessão do crédito. É comum que esses empréstimos sejam atrelados a uma garantia, isto é, para conseguir os valores, a empresa deve disponibilizar um ativo para liquidação em caso de inadimplência. Tal característica frequentemente possibilita que os juros sejam menores e os prazos mais prolongados, o que torna esse tipo de linha de crédito bem competitiva.

Microcrédito

Opção bastante procurada por companhias de menor porte, esse termo refere-se a empréstimos de até R $20.000,00. Trata-se de uma iniciativa do governo federal para fomentar os pequenos negócios no país, sendo as regras de concessão gerenciadas pelo próprio BNDES e a oferta em si feita através de instituições financeiras como Caixa Econômica, Banco do Brasil e bancos privados. Os recursos devem, necessariamente, ser aplicados em projetos específicos, como investimentos nas operações e capital de giro. Elas normalmente estão associadas a taxas juros mais baixas e prazos de pagamento mais curtos.

Empréstimos peer-to-peer

Também conhecido como P2P, o peer to peer é um tipo de empréstimo que conecta as duas pontas do negócio: pequenas e médias empresas que buscam financiamentos com taxas vantajosas e investidores que desejam emprestar seu dinheiro em busca de rentabilidade acima das aplicações financeiras tradicionais. Esse tipo de crédito dispensa a intermediação de um banco e pode ser obtido, principalmente, através de fintechs.

Antecipação de Recebíveis com Garantia

Como visto na seção anterior, uma ótima opção para conseguir empréstimos a taxas mais vantajosas é a antecipação de recebíveis. A maneira mais comum de realizar essa operação é através do adiantamento do valor das vendas feitas no cartão de crédito. Inclusive, uma nova regra do Banco Central entrou em vigor no ano de 2021 para dar mais liberdade aos empreendedores nesse processo.

Nesse sentido, a medida de maior impacto promovida pela nova regra é o fim da chamada “trava bancária”. Se antes um(a) lojista quisesse antecipar, por exemplo, R$ 500 em recebíveis do cartão de crédito, deveria-se recorrer à instituição financeira associada à máquina de cartão utilizada para a venda. Tal instituição, por sua vez, poderia exigir como garantia todo o fluxo de recebíveis, em muitos casos, superando o valor da própria antecipação. Com o fim da trava, as empresas poderão antecipar recebíveis com quantas instituições financeiras quiserem e o(a) comerciante apresentará como garantia da operação somente o que efetivamente antecipou (montante chamado de “gravame”).

Além da antecipação de vendas feitas no cartão de crédito, também é possível adiantar duplicatas através das notas fiscais de serviços e produtos. Atualmente, diversas empresas oferecem soluções simples e sem burocracia, em que o empreendedor realiza um cadastro on-line, submete suas notas para avaliação e, em pouco tempo depois da aprovação, consegue os valores para investir em seu negócio. Tudo de forma muito prática e transparente, com as taxas e prazos bem discriminados.

Crédito com o Contbank

Como uma fintech voltada para o atendimento de micro, pequenas e médias empresas, o Contbank está atento às melhores oportunidades no mercado de crédito para facilitar a vida dos empreendedores.

A partir da análise e modelagem das informações da sua companhia, avaliamos as ofertas de empréstimos disponíveis e fazemos sugestões personalizadas, pensando na saúde financeira do seu negócio. Por serem as opções com taxas mais atraentes, estamos focando nossos esforços em trazer os melhores parceiros de crédito com garantia, incluindo, claro, antecipação de recebíveis, para a nossa plataforma.

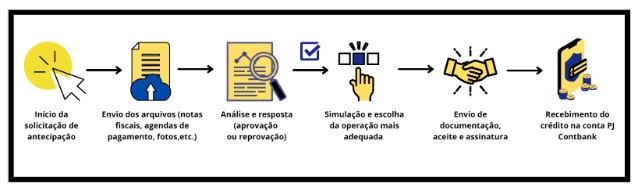

O processo para solicitar a antecipação de recebíveis através da sua conta no Contbank é bem simples. Tudo começa com o upload dos comprovantes dos valores a serem antecipados – notas fiscais para duplicatas mercantis ou de serviços, agenda de pagamentos para recebíveis do cartão e foto ou scan para recebíveis dos cheques. Depois disso, os arquivos são analisados rapidamente dentro do próprio painel e você receberá uma resposta, se os recursos foram aprovados para antecipação.

Assim que aprovados, seus recebíveis estarão disponíveis para a antecipação através de um de nossos parceiros cadastrados. Dentro da plataforma, você pode simular as operações e escolher a opção que melhor se encaixa nas suas necessidades. Após essa etapa, será necessário enviar algumas informações sobre sua empresa, que variam de parceiro para parceiro, dar o aceite na operação e assinar digitalmente o contrato de cessão dos recebíveis objetos da antecipação. Finalizado esse processo, os recursos serão disponibilizados na conta da sua empresa no Contbank. O envio do crédito é sempre feito única e exclusivamente na conta da pessoa jurídica que originou a nota, para garantir a segurança da transação.

E não paramos por aí! Nossa intenção é possibilitar cada vez mais modalidades de crédito, para que tenha sempre à disposição um maior leque de escolhas. Continue nos acompanhando para se inteirar das novidades!